<!-- 相关专题top end-->

<!-- 期货推广begin -->

<!-- 期货推广end -->

<!-- 秒拍begin -->

<!-- 秒拍end -->

<!-- 视频播放器start -->

<!-- 视频播放器end -->

<!-- 行情图begin -->

<!-- 行情图end -->

<p cms-style="font-L"><font cms-style="font-L strong-Bold">注:本分析文章仅代表崔东树个人观点,如有异议,请留言。</font></p>9 月动力电池走势较强,无论是出口,还是内销的表现均很好。纯电动车目前主力电池能量密度区间在 125 到 160 之间,近期高能量密度的稍有改善。

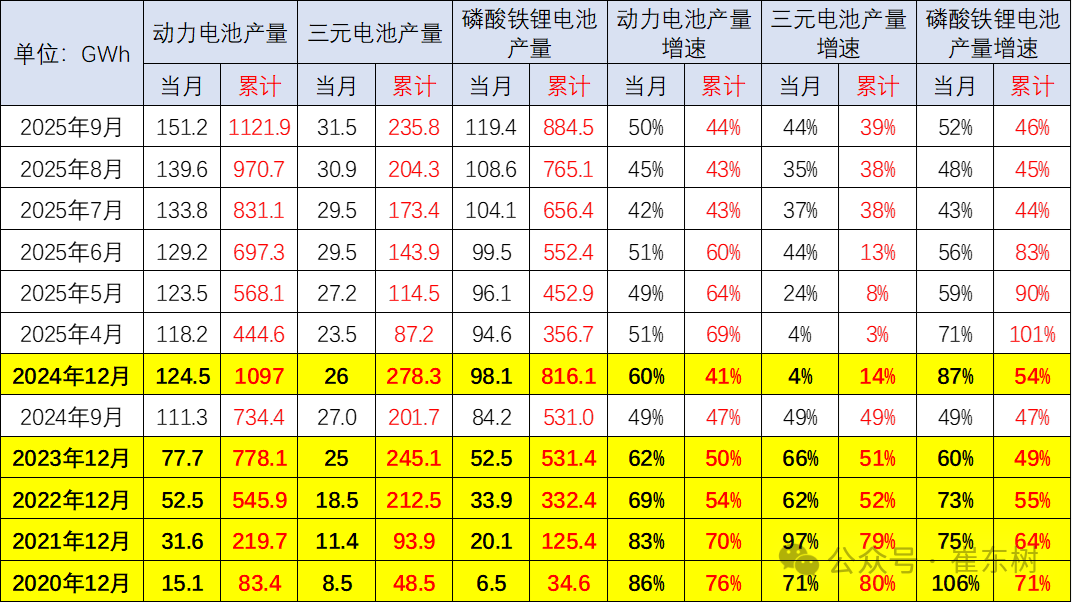

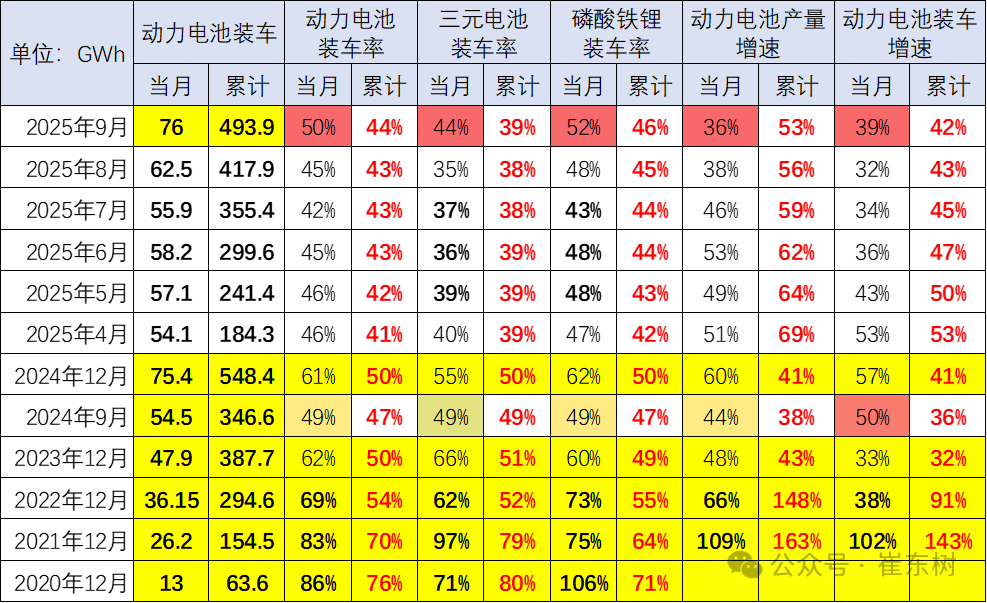

9 月,我国动力和其它电池合计产量为 151GWh ,同比增长 50% 。 1-9 月,我国动力和其它电池累计产量为 1122GWh ,累计同比增长 44% 。 2025 年动力电池的产量中装车的比例保持到 44% ,其中三元电池装车率 39% ,磷酸铁锂装车率 46% 。 2025 年 9 月动力电池的产量中装车的比例上升 50% ,其中三元电池装车率 44% ,磷酸铁锂装车率 52% ,动力电池装车景气度达到年内高位。

2025 年 9 月的新能源汽车合格证产品产量是 143 万台、同比增 22% 。 2025 年 1-9 月新能源车国内合格证 959 万台、同比增 29% 较强,其中纯电动乘用 580 万台、同比增 44% ;插混乘用车 328 万台、同比增 10% ;纯电动专用车和货车 46 万台,这样的产量数据表现很强。

2025 年 3 季度的电池能量密度 160 以上的车型占比 7% ,相对于 2024 年的 11% 出现了明显的下降,这主要还是磷酸铁锂电池对三元替代带来的能量密度下降。而 125 以下的能量密度的产品 2025 年下降到了 1% 的比例。

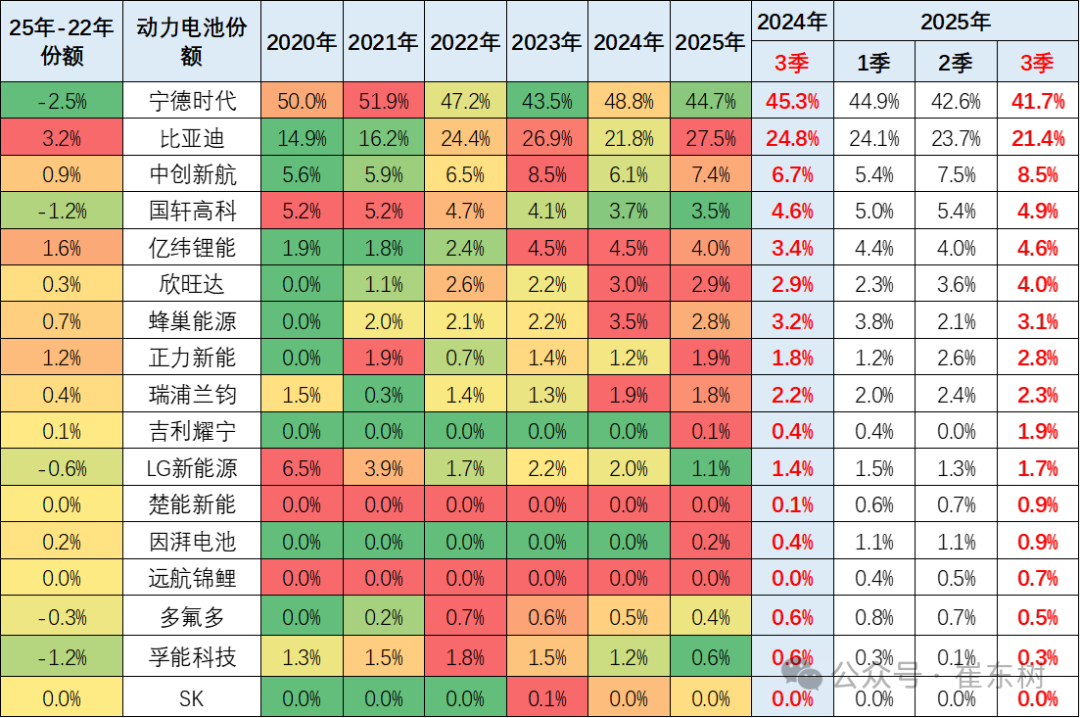

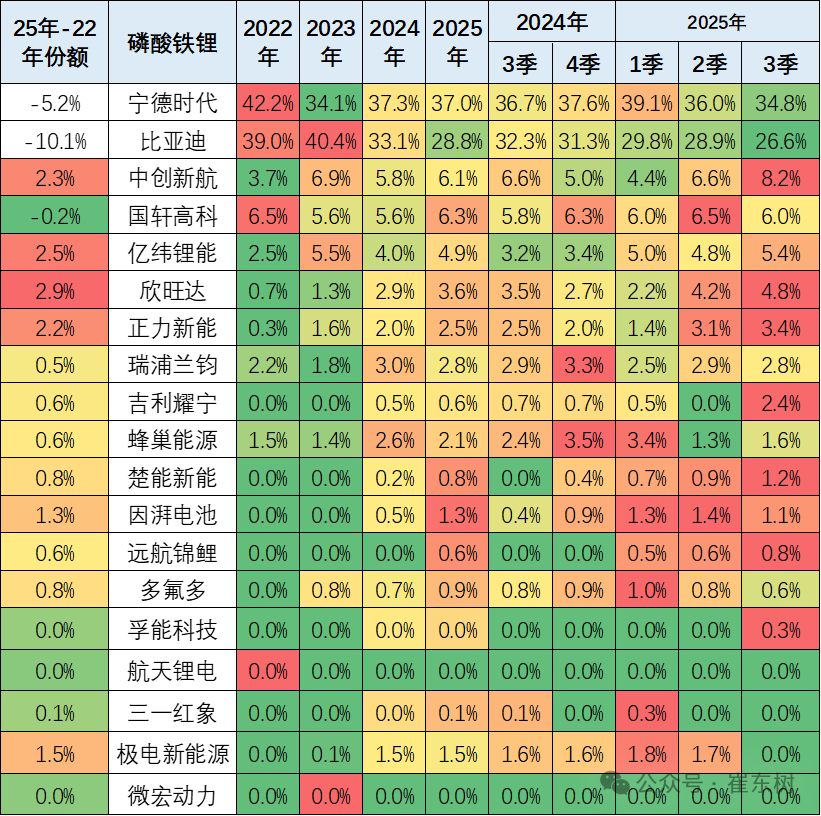

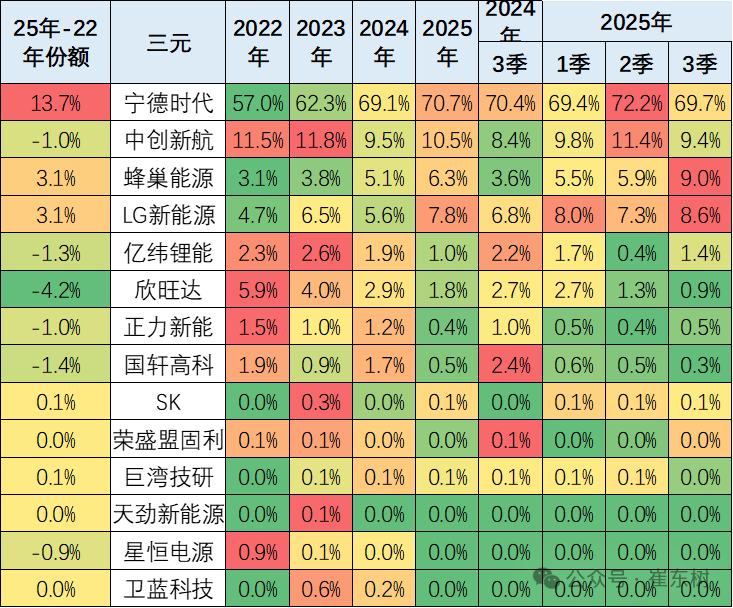

电池企业的竞争格局形成宁德时代 和比亚迪 两者相对较强的特征。宁德时代的磷酸铁锂电池的占比份额从 2024 年已经反超比亚迪,插混低迷。行业竞争变化快。亿纬锂能 (维权)和中创新航表现较强。欣旺达 、瑞浦兰钧、蜂巢能源、极电新能源的提升明显。由于比亚迪全面转型磷酸铁锂电池,因此宁德时代、中创新航、蜂巢等前三家的三元电池优势更加明显,近期巨湾技研、亿纬锂能表现较好。

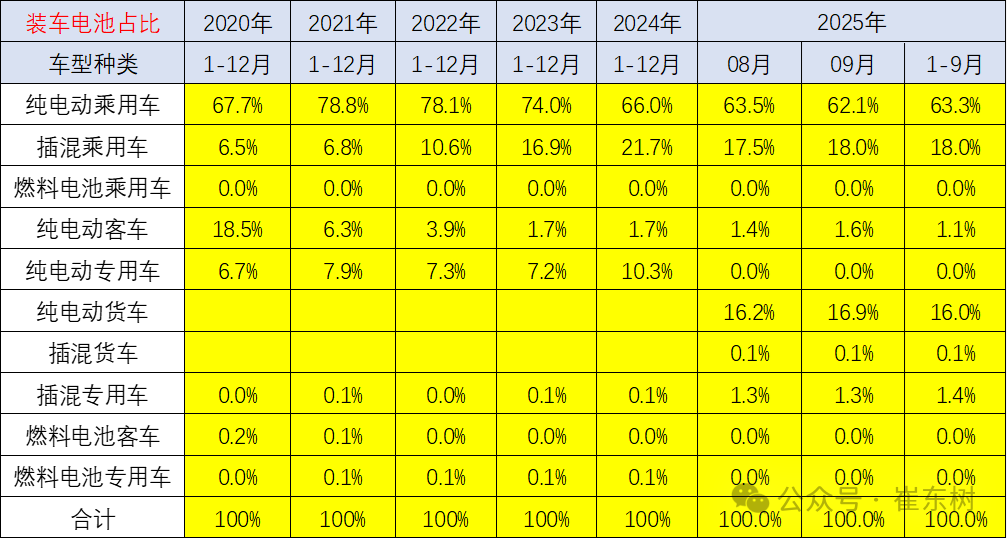

1 、动力电池的装车占比

9 月,我国动力和其它电池合计产量为 151GWh ,同比增长 50% 。 1-9 月,我国动力和其它电池累计产量为 1122GWh ,累计同比增长 44% 。

目前动力电池的产量中装车的比例在不断地降低, 2021 年动力电池装车的生产电池装车率达到 70% ; 2022 年是 54% ; 2023 年是 50% ; 2024 年动力电池的产量中装车的比例上升到 50% ,其中三元电池装车率 50% ,磷酸铁锂装车率 50% 。 2025 年动力电池的产量中装车的比例保持到 44% ,其中三元电池装车率 39% ,磷酸铁锂装车率 46% 。 2025 年 9 月动力电池的产量中装车的比例上升 50% ,其中三元电池装车率 44% ,磷酸铁锂装车率 52% ,动力电池装车景气度达到年内高位。

随着储能等产业的发展,尤其是俄乌危机带来的世界能源危机,储能等产业的电池需求增长很快,导致装车的电池占比下降较明显,但年初的市场回落带来占比的下降。动力电池和储能电池都是生产过剩和库存相对表现压力较大的。 2021 年和 2022 年动力电池的增速低于整车增速, 2023 年和 2024 年的动力电池装车偏低,电池产量持平于装车增速。 2025 年的电池生产较多,装车起步较低, 9 月装车率保持近期高位。

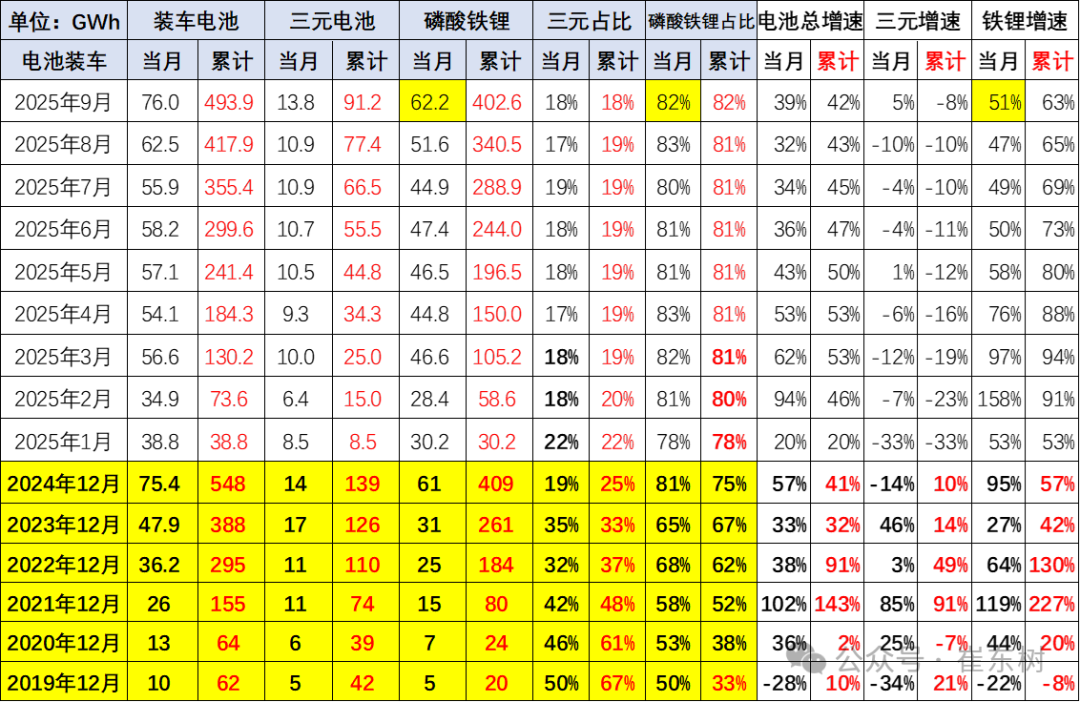

2 、内销车型合格证电池装车的三元占比持续降低

动力电池装车的需求增长是超强增速的。 2019 年需求增长 10% ; 2020 年内销车型动力电池装车 64GWh ,需求增长 2% ; 2021 年动力电池装车 155GWh, 需求增长 143% ; 2022 年装车 295GWh ,需求增长 91% ; 2023 年装车 388GWh ,需求增长 32% ; 2024 年锂电池装车 548GWh ,同比增长 41% ; 2025 年锂电池装车 494GWh ,同比增长 42% 。

3 、汽车电池需求增长持续较强

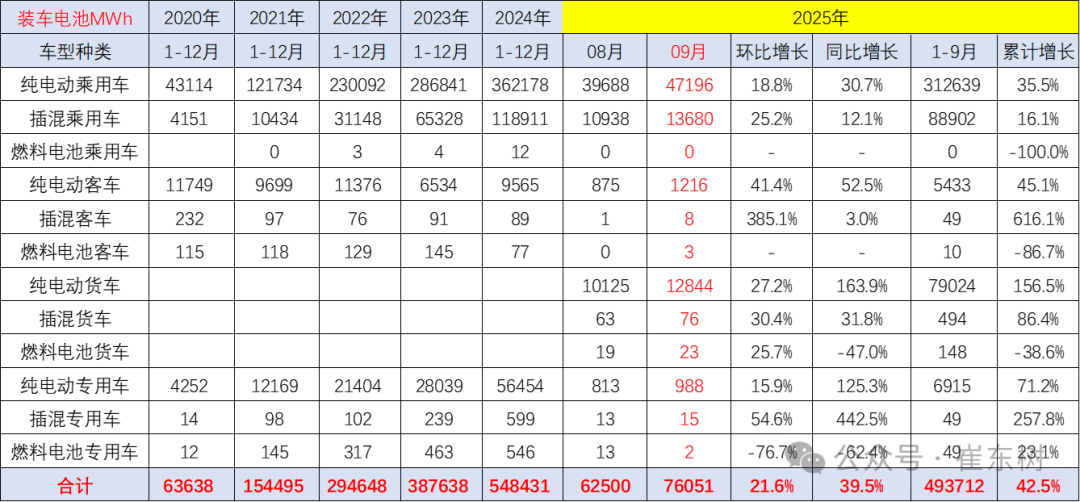

乘用车电池需求增长持续较强, 2025 年的纯电动乘用车的电池需求增长 35.5% ,而插混乘用车的电池需求增长 16.1% ,持续较强增长。纯电动货车的电池需求也是大幅增长,达到 156.5% 。

2025 年 9 月的电池装车增 长达到 39.5% ,其 中商用车增长较强,尤其是 9 月的纯电动货车猛涨 164% ,而插混货车增长 32% 。

从电池装车占比看,近几年动力电池的需求结构在快速变化之中。 2020 年还是乘用车纯电动第一,纯电动客车第二,纯电动专用车第三的格局,而插电混动乘用车只是第四位的状态。而到了 2025 年,纯电动乘用车仍然保持第一位,而插电混动乘用车上升到第二位,纯电动货车上升到第三位,插混专用车上升到第四位,而 纯电动客车下降到第五位的水 平。

近几年,纯电动客车市场剧烈的下降,而纯电动专用车保持用电池量上升较快。目前 来看,纯电动客车从 2020 年的 18.5% 下降到 2025 年累计的 1.1% 的水平,下降了 17.4 个百分点。插电混动乘用车的电池用量增长相对比较迅猛,目前已经从 2021 年 6.8% 上升到 2025 年的 18.0% 的水平,增加 11.2% ,而纯电动乘用车下降到 63.3% ,插混与纯电动保持乘 用车占比 80% 左右的绝对核心的电池需求特征。

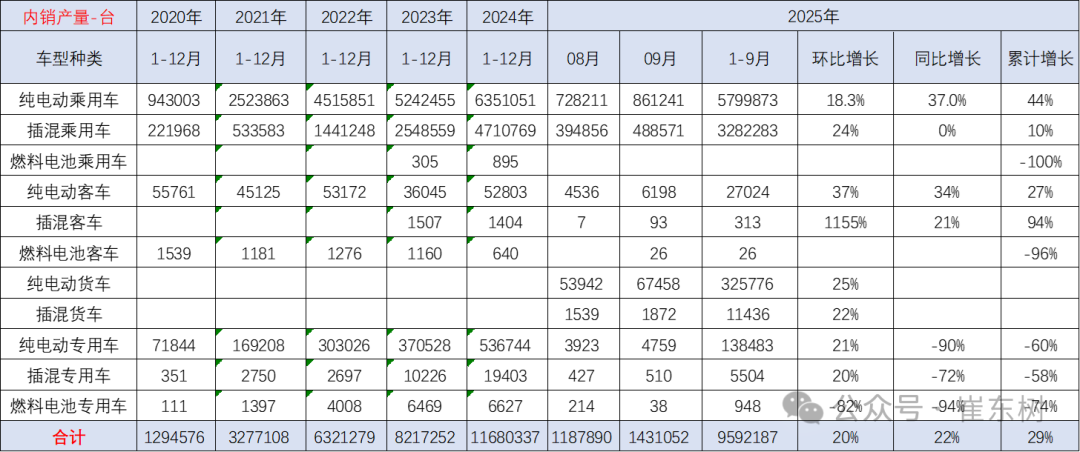

4 、汽车合格证产量

根据合格证电池量测算 , 2024 年新能源车国内市场装车 1168 万台、同比增 42% 较强,其中纯电动乘用车 635 万台、同比增 21% ;插混乘用车 471 万台、同比增 85% ;纯电动专用车 54 万台、同比增 45% , 这样的产量数据还是较好的。

2025 年 9 月的新能源汽车合格证产品产量是 143 万台、同比增 22% 。 2025 年 1-9 月新能源车国内合格证 959 万台、同比增 29% 较强,其中纯电动乘用 580 万台、同比增 44% ;插混乘用车 328 万台、同比增 10% ;纯电动专用车和货车 46 万台,这样的产量数据表现很强。

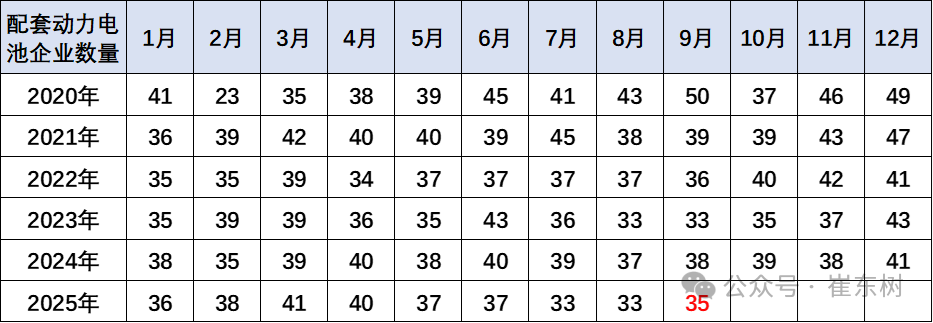

5 、配套电池企业远未充分竞争

过去几年,电池市场的竞争格局并没有发 生明显的变化 , 。 2025 年 9 月配套电池企业是达到 35 家的正常中底位。由 于动力电池市场的技术进步相对比较缓慢,而规模增长特征相对明显,因此,电池企业获得了较强的生产和装车数量增长的特征。

原有的电池的格局没有明显变化,看谁投资多,然后谁就能获得较大的市场份额,因此形成主力电池企业扩张表现持续较强的特征;而中小型电池企业也有靠技术或其它方面突破获得一定增长的机会。因此,电池格局在高速增长中应该说总体相对稳定。

但是未来电池产业变化的机会相对较大,未来整车企业造电池或整车联合相关的企业共同造电池的趋势日益的明显,电池企业逐步会形成整车的核心配套的产品。

6 、各类车型配套电池带电量分化

随着电池价格下跌,电动车续航里程不断增长。目前电动汽车市场高端化的需求十分强烈,而是类似于“老头乐”升级为小微型汽车、政策压力较大,导致高端化明显。 2024 年下半年,随着以旧换新等政策推动,小车市场回暖,微型电动车火爆,带动装机电池下降。随着电动车的成本优势体现,纯电动专用车的结构向重卡发展,带动带电量暴增。

就供应链问题来看,未来整车企业将日益强大,对电池企业、对上游产业链的控制能力会进一步加强,同时对下游的品牌营销能力的掌控也在进一步加强。在新能源的体系下,“整车为王”的特征将进一步持续体现。

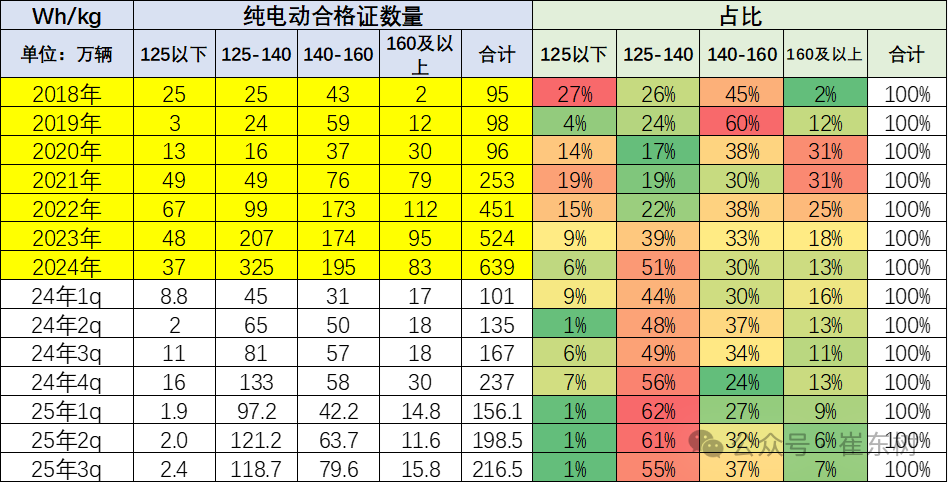

7 、高能量密度的电池需要下降

纯电动车目前主力电池能量密度区间在 125 到 160 之间。尤其 2025 年 3 季度表现比较突出的是 140 到 160 的电池占比达到 37% ,同比上升 3 个百分点。

2025 年 3 季度的电池能量密度 160 以上的车型占比 7% ,相对于 2024 年的 11% 出现了明显的下降, 这主要还是磷酸铁锂电池对三元替代带来的能量密度下降。 而 125 以下的能量密度的产品 2025 年下降到了 1% 的比例。

8 、电池企业格局

电池企业的竞争格局形成宁德时代和比亚迪两者相对较强的特征。 宁德时代的 2025 年 3 季度占比下降到 42% ,比亚迪的占比从 2020 年的 15% 上升到 2023 年的 26.9% ,随后下降到今年 3 季度的 21.4% ;其它电池企业的占比 也出现了明显分化的态势。 电池企业形成了头部企业聚集效应放缓的特征,从 2022 年的头两家企业 72% 的比例,到 2025 年 仍保持 72% 的 比例,其它企业的空间有 30% 左右的空间。

磷酸铁锂电池的产品差异优势明显。比亚迪相对优秀,但今年年初处于调整期。宁德时代的磷酸铁锂电池的占比份额从 2024 年已经反超比亚迪。 2025 年比亚迪持续下行,份额较同期下降 10.1 个百分点。亿纬锂能和中创新航表现较强。欣旺达、瑞浦兰钧、蜂巢能源、极电新能源提升明显。

由于比亚迪全面转型磷酸铁 锂电池,因此宁德时代、 LG 、蜂巢等前三家的三元电池优势更加明显, 近期巨湾技研、亿纬锂能表现较好。 LG 新能源因为特斯拉内销比例加大而统计改善。

]article_adlist–>

* 2025年全国车市预计零售增2%-年初政策过渡期买车好

* 我不看好日产和本田的合并-需要加大中国本土化研发和产品创新

* 汽车保有上牌报废出口组合分析

]article_adlist–>

]article_adlist–>